Sociedad

Créditos UVA: uno por uno, los cambios que se aprobaron para favorecer a los hipotecados

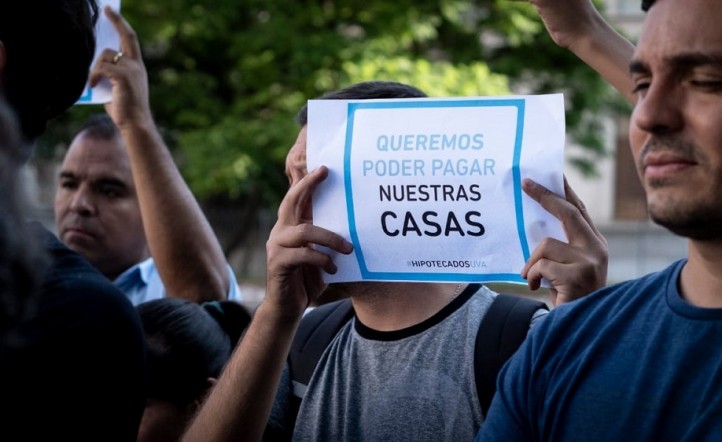

En el Congreso hubo posiciones encontradas al momento de votar el proyecto que modifica las condiciones de los créditos UVA. Cuáles son los puntos que se modificaron y los beneficios para los hipotecados.

Luego de dos meses y medio, la Cámara de Diputados volvió a sesionar ayer al mediodía hasta la madrugada. Uno de los temas centrales fue los créditos UVA para implementar un sistema integral de cobertura y promoción de créditos hipotecarios, con un proyecto que se aprobó por 134 votos afirmativos y 40 en contra, sobre la medianoche.

Actualmente, en el país hay 95.000 créditos hipotecarios UVA vigentes. De ese total, el 1,2% está en situación irregular, esto quiere decir que ese porcentaje tuvo algún problema para estar al día con sus cuotas. Según datos del Banco Central, solo 1576 tomadores de créditos se presentaron para manifestar que no podían pagar el crédito.

El proyecto obtuvo dictamen favorable el 14 de junio en un plenario de comisiones donde se consensuó en base a las 11 propuestas presentadas por diputados de diferentes bancadas. En la sesión de ayer el proyecto quedó aprobado. Uno de los principales puntos de la nueva ley es la modificación del sistema de actualización de los créditos hipotecarios UVA, definido durante el gobierno de Mauricio Macri, que establece a la evolución de la inflación como parámetro de ajuste de las cuotas.

Punto por punto, los cambios de la nueva ley

- Bajar el porcentaje en la relación cuota-ingreso: Desde hace más de dos años se dispuso que la relación cuota-ingreso no podía superar el 35%, es decir, que nadie podía pagarla si superaba ese porcentaje de los ingresos que acreditaba por mes. La mejora que trae la ley es bajar ese porcentaje en un 5%.

Los bancos públicos, Nación y Provincia, suman más del 70% de los créditos otorgados, y el acuerdo con sus deudores es que todo el exceso por encima del 35% está bonificado porque el banco asume esa diferencia.

La Cámara de Diputados aprobó este nuevo proyecto de ley presentado por el oficialismo que promueve atender la situación de los tomadores de créditos, en el que se plantea que la cuota a abonar no debe superar el 30% de los ingresos de los deudores. - Ajuste por salario según RIPTE: Algunos de los llamados hipotecados UVA que accedieron a este crédito que se ajusta de acuerdo a una tasa llamada Unidad de Valor Adquisitivo, reclamaban que los valores de las cuotas ya superaron su capacidad de pago y por eso pedían la asistencia del Estado. La nueva ley introduce que los valores se ajusten mediante el RIPTE (aumento de salarios) y no sobre el UVA, que establecía la evolución de la inflación como parámetro de ajuste de las cuotas.

La presidenta de la comisión de Finanzas, Alicia Aparicio, explicó los detalles del dictamen de mayoría sobre el nuevo sistema de actualización de los créditos UVA que tendrán los tomadores de esos préstamos: “El valor de la cuota a pagar por el deudor será determinado en función de la actualización mensual del saldo de capital por el índice actualizable por remuneración imponible promedio de los trabajadores estables (IAR) determinado en la presente ley, u otra variante que se establezca en función de la remuneración imponible promedio de los trabajadores estables (RIPTE)”. Agregó que “la diferencia entre la cuota pagada por el deudor y la que debiera percibir la entidad financiera según las condiciones originales del crédito, dará lugar a una compensación monetaria que será cubierta por el Fondo Fiduciario de Compensación y Promoción Hipotecario (FFCPH)”.

- Desalojos, Impuesto a las Ganancias y más: La norma establece la suspensión por un año de los juicios de desalojo, lanzamientos, embargos o cualquier tipo de medidas preventivas o cautelares en trámite sobre aquellas viviendas adquiridas a través de este tipo de crédito. Asimismo, quienes estén alcanzados por el Impuesto a las Ganancias podrán deducir anualmente hasta tres salarios mínimos, mientras que los deudores podrán vender su propiedad y el crédito existente.

Además, también el mencionado Fondo podrá abonar hasta tres cuotas mensuales en caso de que el deudor se encuentre en cese laboral.

Las repercusiones

Desde los opositores a esta medida que bajará los costos de las cuotas, aseguran que dentro del universo de personas que pidieron créditos UVA solo el 3% se encuentra en morosidad. Y que al aprobarse esta norma se limitará a futuro la oferta de préstamos hipotecarios, por “miedo” de los bancos a que se les cambien las condiciones luego de otorgarlos.

También apuntan en que habrá un mayor costo para el Estado y, en consecuencia, en el impacto en el déficit fiscal del Fondo para abonar las deudas impagas de quienes se queden sin trabajo.

El economista y experto en temas de vivienda, Federico González Rouco, declaró a La Nación que “la idea de que las cuotas se empiecen a ajustar por salario me parece bien, es la idea madre de todo esto. Pero el diseño de cómo hacerlo posible y que eso se vuelva operativo, es con lo que no estoy de acuerdo. Este proyecto plantea un mecanismo de compensación bastante raro, poco simple y difícil de ejecutar. En mi opinión, terminará generando muchas confusiones que serán un problema para el sistema. Además, si se incluye la posibilidad de extender los plazos de las cuotas cuando superen el porcentaje del ingreso, eso es prácticamente imposible porque hay muchas cuestiones que dificultan poder hacerlo y es una medida cara para el Estado. Se extiende el plazo una vez pero luego volvés a tener el mismo problema. Lo mismo con el Fondo, ayudás al deudor una vez ¿y después si sigue sin pagar? Hay muchas mejores maneras de beneficiar a los deudores que no son éstas, por eso no estoy de acuerdo con esta nueva ley”.

Además, el especialista hace foco en la confianza de los bancos y la posibilidad de que en la Argentina vuelvan a otorgarse créditos hipotecarios: “Esta ley crea un precedente que rompe la confianza con los bancos porque si una vez que se tomaron los créditos es posible que el Congreso cambie las reglas, la pelea por reanudar los créditos hipotecarios será cada vez más difícil”.

Los cambios se producen en un momento en el que los créditos hipotecarios están en los niveles más bajos de la historia de la Argentina. Hoy solo representan el 4,4% del crédito total al sector privado y desde fines de 2019 cayeron más del 65 por ciento según datos relevados por Fundación Libertad y Progreso, en base a información del Banco Central. En números, el informe detalla que el crédito hipotecario al sector privado pasó de US$17.094 millones en marzo de 2001 a US$1557 millones en junio de 2023 –lo que representa una baja del 89%- al tipo de cambio oficial. Aunque si la conversión se realiza al valor del blue, equivale a US$947 millones –en este caso el descenso es de casi el 95%-.

El informe también revela que si se analizan solo los últimos 10 años, el máximo se dio en enero del 2019 cuando representaron el 10,5% del crédito al sector privado.

Dejá tu comentario